書き方・テンプレート 税務の職務経歴書

税務の職務経歴書の書き方や、書く上でのポイント・注意点を解説します。最新のコーポレート部門の採用事情に精通したキャリアアドバイザーのコメントも掲載中。

無料でダウンロードできるテンプレートもご用意したので、ぜひ活用してください。

税務の職務経歴書テンプレート

職 務 経 歴 書

20XX年XX月XX日現在

氏名 転職 一郎

【職務要約】

大学卒業後は税理士法人●●会計に入社し、税理士補助として●●業や●●業の法人様を中心に記帳代行や決算業務などに従事。現在は●●テック株式会社の経理課にて、日常経理や月次・年次決算対応のほか、税務申告書の作成や子会社からの税務相談対応、節税策や税務リスクに関する分析及び経営層に対する提案といった税務業務も幅広く経験。20XX年からは移転価格税制含む国際税務にも対応。

※求人の「仕事内容」や「必須/歓迎条件」に記載されているキーワードを盛り込むことを意識し、応募先で求められている経験を中心に記載します。ドキュメンテーション能力を疑われないよう「読み手にとって端的でわかりやすい文章になっているか」を意識し、関わってきた業務やその年数について、3~5行程度で簡潔に記載します。

【職務経歴】

20XX年XX月~現在 ●●テック株式会社

事業内容:自動車関連部品の製造および販売

資本金:XX億XXXX万円 売上高:XX億XXXX万円 従業員数:XXX名(単体) 上場:東証プライム

|

期間 |

業務内容 |

|

20XX年XX月 |

経理財務部 経理課に配属 役職:一般 [担当業務] 【単体決算業務(月次/年次)】(約X年Xカ月) 【税務業務】(約X年Xカ月) 〈特別業務〉 [取り組み・実績] ・消費税申告の適正化を図り、軽減税率対応やインボイス制度導入に伴う対応を主導。消費税仕入れ控除の管理強化によって納税額を正確に管理し、申告ミスを防止 |

※業務の種類ごとに見出しを立てて経験年数を併記し、その下に「具体的に何をやったのか」を箇条書きで記載しましょう。役職や部署ごとに時系列で項目を分ける書き方でも問題ありません。

※税理士法人/会計事務所のご経験がある方は、下記もご活用ください。冒頭で担当顧客の数や業種、企業規模について可能な範囲で明記するのがポイントです。

【職務経歴】

20XX年XX月~現在 税理士法人●●会計

事業内容:税務業務・会計業務・コンサルティング業務 従業員数:XX名(税理士XX名/会計士XX名)

|

期間 |

業務内容 |

|

20XX年XX月~ |

[担当顧客] [業務内容] 【単体決算業務(月次/四半期/年次)】(約X年Xカ月) 【申告業務】(約X年Xカ月) 【税務調査】(約X年Xカ月) 【税務コンサルティング】(約X年Xカ月) [取り組み・実績] ・税務調査の立会い準備や資料提出業務をサポートし、税理士の指示のもと、クライアントへの対応を迅速に行うことでスムーズな進行に貢献 |

【保有資格・スキル】

・日本商工会議所簿記検定試験2級 (20XX年XX月)

・税理士試験 法人税法 合格(20XX年XX月)

【語学】

英語 TOEICスコア XXX点(20XX年XX月)

実務経験:海外子会社とのメールのやり取り(英語文書読解、電話・対面での簡単な指示出しなど)

※より高度なビジネスレベルの英語を身につけるべく、Web英会話講座を継続して受講しています。

※簿記を中心に、経理関連の資格がある場合はすべて記載します。税理士や公認会計士は科目合格でも高評価につながります。語学について記載する場合、使用場面や頻度についても併記しておきましょう。

【活かせる経験・知識・技術】

・税務申告書(国税/地方税)の作成経験・スキル

・税務調査対応の経験

・新規事業立ち上げ・M&Aに伴う税務リスクの評価・分析とリスク回避策の立案経験

・移転価格税制対応含む、国際税務の経験

・日常経理から決算業務(月次/年次)までの幅広い経験

・財務三表の作成経験・スキル

・会計ソフト(●●、●●)の使用経験

※前述の「職務経歴」欄に記載した内容を一言のフレーズに言い直すイメージで、これまで経験してきた業務を箇条書きにしてまとめます。

【自己PR】

■プロジェクト推進に向けた巻き込み力

これまでの経験から、プロジェクトを円滑に推進するための巻き込み力を身につけることができました。節税対策の一環で設備投資減税を適用するプロジェクトにおいては、財務部や経営層に対して法的要件や税制優遇措置のメリットを説明し、意思決定をサポートすることで理解と協力を得ることができました。また、投資計画の見直しや申請に必要な書類の準備を各部門と協力しながら進め、迅速に対応することで、年間XX万円の税負担削減を実現することができました。

■業務のスムーズな進行に向けた調整力

各業務をスムーズに進行するため、関連部門との調整は意識的に行っていました。税務調査が入った際は、経理部や法務部、営業部と連携し、調査官が求める資料を迅速に収集・整理する必要がありましたが、各部署のスケジュールを把握し、業務に負担がかからないような進行に努めました。また、必要に応じて資料を作成したり会議を実施したりすることで、部署間で認識の齟齬が生じないよう注意した結果、期限内に必要書類をすべて揃え、無事に調査を完了させることができました。

※税務の場合、巻き込み力や調整力といったヒューマンスキル(コミュニケーション能力)をアピールするのが効果的です。部署内外のメンバーとの折衝経験を振り返り、「どんな業務・課題に対し、誰とどう関わり、どうやって解決したのか」について、ストーリー立てて説明しましょう。30代の場合はリーダー・マネジメント経験/能力、20代の場合は税務・税制に関する自己研鑽の姿勢をアピールするのもおすすめです。

以上

税務の職務経歴書では、この2つが特に重要!

税務の職務経歴書において、採用担当者は特に下記の2つのポイントを重視しています。

実務経験

事業会社の税務に転職する際、職務経歴書で最も重視されるのは「実務経験」です。

事業会社の税務は、経理と兼任だったり、はたまた国際税務に特化していたりと、企業によって個人に任される業務範囲が異なります。

そのため採用担当者は、応募者がこれまでに経験してきた業務の具体的な内容がわからないことには、「自社でお願いしたい税務業務を担える人材かどうか」を判断できず、不採用になりかねません。

よって税務の職務経歴書では「職務経歴」欄を中心に、税務申告書の作成は主担当だったのか補助だったのか、地方税と国税でそれぞれ何を担当していたかなど、経理関連業務も含め、担当業務の内訳をくわしく記載しましょう。

ドキュメンテーション能力

税務の書類選考では、自身の経験・スキルを「わかりやすく正確にまとめる」ドキュメンテーション能力も、厳しくチェックされています。

税務申告書の作成をはじめ、税務の仕事にミスは許されません。経理も兼任している場合も同様に、財務諸表などの作成時は正確さや明晰さが強く求められるでしょう。

そのため職務経歴書が見にくいレイアウトだったり、誤字脱字があったりすると「適性がない」として、不採用になるリスクが高まってしまうのです。

よって職務経歴書の作成時には、表組みや枠線、改行などを使って読みやすく整えることはもちろん、完成後には必ず読み返し、記載内容にミスがないかを入念に確認することが大切です。

1)職務要約

重要度:★★・・・

職務経歴書冒頭の「職務要約」欄では、下記の2点に注意しましょう。

応募先にマッチする経験を書く

第一に、「職務経歴」欄には、応募先で求められている経験を中心に記載しましょう。

例えば「法人税、消費税などの申告業務」「国際税務(BEPS対応、税務調査対応)」など、求人の「仕事内容」や「必須/歓迎条件」などに記載されているキーワードを盛り込むのがポイントです。

税務の書類選考で合否の決め手となるのは後述の「職務経歴」欄ですが、採用担当者が最初に目を通すのは、あくまで「職務要約」欄。

まずはここでザックリ「求めている経験がありそう」と感じてもらわないことには、その先を読まれずに不合格になってしまうリスクがあるのです。

3~5行程度で端的にまとめる

第二に、ドキュメンテーション能力を疑われないよう「読み手にとって端的でわかりやすい文章になっているか」はよく確認しましょう。

応募先で求められる経験を中心に、関わってきた業務やその年数について、3~5行程度で簡潔に記載します。

▼「職務要約」欄についてさらにくわしく

2)職務経歴

重要度:★★★★★

![【職務経歴】 |20XX年XX月~現在 ●●テック株式会社 |事業内容:自動車関連部品の製造および販売 |資本金:XX億XXXX万円 売上高:XX億XXXX万円 従業員数:XXX名(単体) 上場:東証プライム |/期間 /業務内容 |/20XX年XX月~現在 /経理財務部 経理課に配属 役職:一般 |※課長以下 XX名 |/[担当業務] |【経理通常業務】(約X年Xカ月) |・仕訳/証憑/入力(会計ソフト:●●) |・小口現金管理 |・売掛金・買掛金管理 |・固定資産管理(減価償却) |【単体決算業務(月次/年次)】(約X年Xカ月) |・決算整理仕訳 |・合計残高試算表の作成 |・財務三表の作成 |・事業報告 |【税務業務】(約X年Xカ月) |〈一般業務〉 |・申告書作成(法人税・消費税・事業税・固定資産税)、各種届出申請 |・税負担の最小化を図る節税策の検討 |・税務関連のデータ分析(税負担率、税効果会計等) |・会計士/税理士対応 |・税務制度周知(資料作成、説明会開催) |〈特別業務〉 |・税務調査の準備・立ち会い・修正申告 |・新規事業立ち上げ・M&Aに伴う税務リスクの評価・分析とリスク回避策の立案 |・国際税務対応(海外子会社の税務申告サポート/海外の税務法令に基づいた税務リスク管理) |・移転価格税制対応(海外取引における移転価格の調整/マスターファイルやローカルファイルなどの移転価格文書作成) |・インボイス制度対応 |[取り組み・実績] |・法人税や消費税に関して、減価償却の見直しや税制優遇措置の活用、在庫管理の最適化を行い、税負担を年間でXX万円軽減 |・消費税申告の適正化を図り、軽減税率対応やインボイス制度導入に伴う対応を主導。消費税仕入れ控除の管理強化によって納税額を正確に管理し、申告ミスを防止](https://s3-ap-northeast-1.amazonaws.com/s3-ten-navi.com-wpimg/hacks/wordpress/wp-content/uploads/2024/04/taxation_resume_08.png)

税務の職務経歴書において、「職務経歴」欄は合否を分ける最重要項目です。

なぜなら先述の通り、採用担当者はこの欄から応募者の実務経験を確認し、その内容・レベル感が「自社で求める税務ポジションとマッチするか」を厳しくチェックしているから。

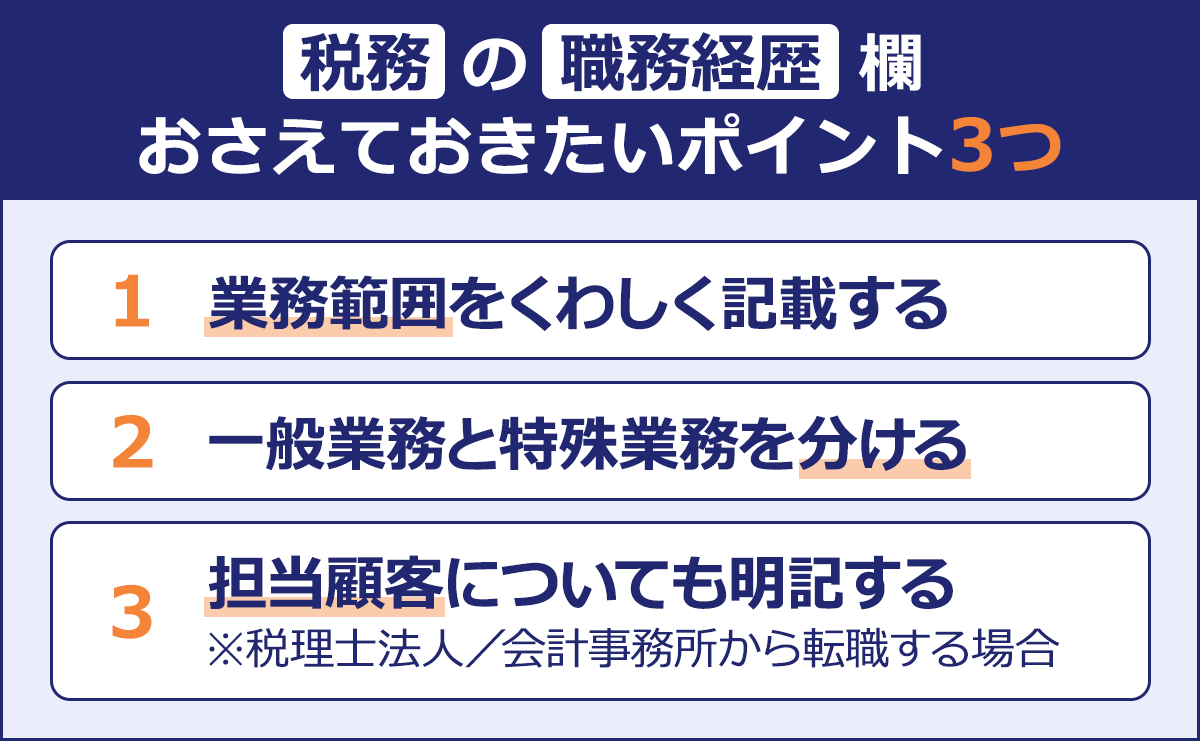

そんな「職務経歴」欄を記載する上で、特に注意したい3つのポイントを紹介します。

1)業務範囲をくわしく記載する

第一に、採用担当者に自身の経験・スキルのレベル感が正しく伝わるよう、業務範囲をくわしく記載するのが大切です。

税務においては、特に下記の2点がチェックされています。

税の種類は、地方税なら法人住民税や法人事業税、国税なら法人税や消費税など、「何の税を担当していたのか」を明記します。一般的に、国税の担当経験は高評価につながります。

税務申告書の作成レベルについては、「一人でひととおり作成できるか」が評価を分けるポイント。例えば「税務申告書の作成(メイン担当)」「税務申告書の作成補助」など、自身のレベル感が正しく伝わるように記載しましょう。

一般業務と特殊業務は分けて記載する

第二に、記帳代行や税務申告書の作成といった一般業務と、下記のような特殊業務はそれぞれで見出しを立て、項目を分けて記載しましょう。

特に大企業は特殊業務が多い傾向にあるため、応募先のポジション・業務内容に関連する特殊業務を経験していると、評価されやすいでしょう。

そのため、分けて記載することで特殊業務の経験を目立たせ、採用担当者の目に留まりやすくする狙いがあります。

3)担当顧客についても明記する

※税理士法人/会計事務所の方向け※

![[担当顧客] |法人XX社/個人XX名 |・●●業:資本金XXXX万~XX億円/売上高XX億円~XX億円/従業員数XXX~XXXX名 |・●●業:資本金XXXX万~XX億円/売上高XX億円~XX億円/従業員数XXX~XXXX名 |・●●業:資本金XXXX万~XX億円/売上高XX億円~XX億円/従業員数XXX~XXXX名](https://s3-ap-northeast-1.amazonaws.com/s3-ten-navi.com-wpimg/hacks/wordpress/wp-content/uploads/2024/04/taxation_resume_13.png)

税理士法人や会計事務所から事業会社の税務ポジションに転職する場合、これまでの担当顧客と応募先企業の親和性が重視されます。

事業会社としては、税理士法人/会計事務所での経験がある応募者のうち、自社に近い業種・規模の顧客を担当してきた人材の方が、即戦力としてより期待できるからです。

そのため「職務経歴」欄の冒頭に、下記のような担当顧客についての情報を明記するのが鉄則です。

▼「職務経歴」欄についてさらにくわしく

▼「職務経歴」欄についてさらにくわしく

3)保有資格・語学など

重要度:★★・・・

税務は実務経験が重視されることに加え、業務に必須となる資格もないため、「保有資格・スキル」欄や「活かせる経験・知識・技術」欄の内容が合否に大きく影響することは考えにくいでしょう。

ただし、一部加点につながるケースがあるため、書き方やポイントをひととおり確認しておきましょう。

保有資格・スキル

税理士は科目合格でも◎

「保有資格・スキル」欄には、経理・税務の業務に関連する資格のうち、所有しているものをすべて記載します。

企業によっては経理も兼任する場合もあるため、簿記1級・2級は書いておいて損はありません。

税理士は科目合格でも必ず記載します。その分野の専門知識はもちろん、向上心や学習意欲もあるというプラス評価につながるからです。

また、TOEICも600点以上あれば書いておきましょう。大手企業を中心に、国際税務に関わるポジションも多いため、英語の素養は加点要素になります。

英語を使った業務経験があれば「海外顧客に対する法人税申告書のレビュー(月◯件)」など、使用場面や頻度についても併記しておくのがポイントです。

▼「保有資格(語学)」欄についてさらにくわしく

活かせる経験・知識・技術

「活かせる経験・知識・技術」には、例えば「国税を含む税務申告書の作成経験」などと、前述の「職務経歴」欄に記載した経験・スキルを一言のフレーズに言い直し、箇条書きにします。

そうすることで、税務の業務に疎い人事担当者でも、採用要件となるキーワードを拾い読みしやすく、書類選考の通過率が高まる可能性があります。

キャリア

アドバイザー

会計ソフトも記載すると◎

業務で会計ソフトを利用していた場合、「活かせる経験・技術・知識」欄にすべてのソフト名を記載しておきましょう。

応募先で同じソフトを使用している場合、親和性があるとして加点につながったり、別ソフトであっても「ソフトを使った業務が可能」という判断をしてもらえたりするからです。

▼「活かせる経験・知識・技術」欄についてさらにくわしく

4)自己PR

重要度:★★★・・

実務経験が重視される税務の書類選考において、合否に大きく影響するのは前述の「職務経歴」欄。

「自己PR」欄はあくまで加点要素ですが、下記の2つの能力・スキルをアピールすることで、より高い評価を得られる可能性があります。

ヒューマンスキル

調整力や折衝力、巻き込み力といったヒューマンスキルがあることは、税務において大きな強みになります。

税務は立場上、経理や各事業部との間で税務処理に関する相談・依頼が発生する機会が多く、煩雑な手続きについてわかりやすく説明することはもちろん、良好な関係を構築し、期日までに正しく・確実に対応してもらえるよう取り計らう必要があるからです。

そのため「自己PR」欄では、これまでの部署内外のメンバーとの関わりを振り返り、「どんな業務・課題に対し、誰とどう関わり、どうやって解決したのか」について、ストーリー立てて説明しましょう。

自己研鑽の姿勢

税務においては、税理士資格の取得や税制に関する見識を深めるための自己研鑽の姿勢も、加点要素になります。

税務処理の大部分を外部の顧問税理士に委託している場合でも、「社内で気軽に相談・依頼ができる税務人材を確保しておきたい」という企業は少なくありません。

そのため、「自己PR」欄で「税理士資格の取得に向けて勉強している」「移転価格税制に関するセミナーを受講している」といったエピソードを書くことで、採用担当者に対して「将来的に社内の税務を取りまとめてくれそう」という期待感を与え、好印象につながります。

▼「自己PR」欄についてさらにくわしく

税務の志望動機もあわせてチェック

職務経歴書が完成したら、悩みがちな志望動機の書き方や例文についても、下記の記事から確認しておくのがおすすめです。

税務の転職において、志望動機は、書類選考では合否の決め手にならないものの、面接では一般的な質問であり、答え方によっては合否に影響することもあるでしょう。

書類作成のタイミングで準備しておくと、のちのちの面接で回答に困らずに済みます。

履歴書の作成も忘れずに!

転職の書類選考では、職務経歴書とあわせて履歴書の提出を求められることが一般的。

まだ着手していない場合、まずは下記の記事から自分に合ったテンプレートをダウンロードしましょう。

ダウンロードできたら、下記の記事から書き方・ポイントを確認し、早速作り始めてみましょう。

この記事の担当者

「転職Hacks」編集部

株式会社クイック

株式会社クイックが運営する、転職活動にまつわる情報サイト「転職Hacks」の編集部。履歴書・職務経歴書の書き方や面接対策などのノウハウ記事、キャリアの悩みを解消するインタビュー・コラムを掲載中。